碳酸鋰由于具備一定的鎮(zhèn)定作用,現(xiàn)在全球約5%的產(chǎn)量現(xiàn)在流入了制藥市場(chǎng)。然而,隨著市場(chǎng)對(duì)鋰的需求越來(lái)越大,鋰行業(yè)的投資人和采礦商的命運(yùn)卻幾乎截然相反。

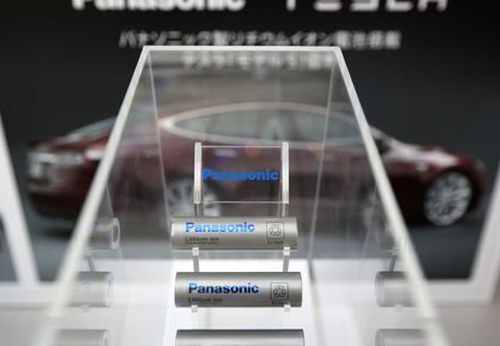

在2002至2012年的10年間,全球?qū)︿嚨南M(fèi)量幾乎翻了一倍,這主要?dú)w功于智能手機(jī)和電動(dòng)工具對(duì)鋰離子電池的使用。隨著電動(dòng)汽車的崛起,市場(chǎng)對(duì)鋰的需求還將繼續(xù)增長(zhǎng)——單單是特斯拉汽車公司的鋰離子電池工廠,就能吃掉現(xiàn)有鋰供給的17%(這是高盛公司的預(yù)測(cè),美國(guó)銀行的預(yù)測(cè)則比高盛低了60%)。鋰產(chǎn)業(yè)的美好前景吸引眾多創(chuàng)業(yè)公司紛紛實(shí)驗(yàn)新流程和資源,希望能在這個(gè)目前仍由少數(shù)公司主宰的行業(yè)中占據(jù)一席之地。

不過(guò)鋰工程咨詢公司TRU的CEO埃里克•安德森早在2009年初,也就是眾多鋰項(xiàng)目紛紛上馬時(shí),就曾表示過(guò)他對(duì)眾多鋰投資并不看好。

安德森表示:“我當(dāng)時(shí)說(shuō),由于圍繞著這個(gè)行業(yè)的大肆宣傳,很多工廠建好了之后還得關(guān)門。但很多人都對(duì)這種觀點(diǎn)嗤之以鼻。”

事實(shí)證明,安德森的預(yù)言基本上是正確的。市場(chǎng)需求的增幅并沒(méi)有達(dá)到某些人的預(yù)測(cè),目前只在每年5%到10%之間,而這些新公司和工廠也一直飽受很多問(wèn)題的困擾。

2012年,銀河資源公司在西澳大利亞卡特林山的鋰礦停產(chǎn);2013年,RBEnergy公司在加拿大魁北克省開(kāi)采了一座新的碳酸鋰礦,第二年便宣告停產(chǎn);內(nèi)華達(dá)州WesternLithium公司一度被視為特斯拉可能選擇的一個(gè)潛在供應(yīng)商,可惜股東最終也是空歡喜一場(chǎng),該公司目前也處于停產(chǎn)中。

安德森認(rèn)為,WesternLithium公司和鋁行業(yè)的許多新進(jìn)者一樣,最大的問(wèn)題就是選錯(cuò)了材料。雖然鋰在自然環(huán)境中并不罕見(jiàn),但它的開(kāi)采成本卻根據(jù)不同的純度和形式而有很大變化。憑借現(xiàn)有的技術(shù)和價(jià)格,要想獲得真正有利潤(rùn)的鋰,只能來(lái)自對(duì)高濃度鹵水的蒸發(fā)提煉。

這種鹵水礦床幾乎全部分布在南美洲西南部,而且主要掌握在一些知名企業(yè)手里。目前鋰行業(yè)的“三巨頭”分別是智利的SociedadQuimicayMinera公司、美國(guó)的FMCLithium公司(它控制著阿根廷的HombreMuerte鋰礦)和Albermarle公司(該公司最近剛剛收購(gòu)了其競(jìng)爭(zhēng)對(duì)手Rockwook公司)。Albermarle公司目前正在阿肯色州馬格諾利亞一帶開(kāi)采鋰鹵水礦,該礦也被安德認(rèn)為是短期內(nèi)唯一一處可能產(chǎn)生經(jīng)濟(jì)效益的美國(guó)本土礦床。這三家的鋰產(chǎn)量占據(jù)了全球總供給的90%以上,這三家公司只是稍稍擴(kuò)大產(chǎn)量,就已經(jīng)吸收了鋰市場(chǎng)需求的大部分增量。

缺乏技術(shù)人才則是這個(gè)行業(yè)的另一個(gè)普遍問(wèn)題。波利維亞在開(kāi)采號(hào)稱“天空之鏡”的烏尤尼鹽湖(這個(gè)鹽湖具有大量的高濃度鋰礦床)時(shí),就遇到了嚴(yán)重的管理和技術(shù)障礙。與此類似,中國(guó)的青海鋰業(yè)有限公司和中信國(guó)安盟固利新能源有限公司在開(kāi)采西藏附近的鋰資源時(shí),也遇到了巨大的障礙。中國(guó)原計(jì)劃年產(chǎn)6萬(wàn)噸鋰的目標(biāo),也不得不攔腰減半。

本網(wǎng)轉(zhuǎn)載自其它媒體的文章及圖片,目的在于弘揚(yáng)石油化工精神,傳遞更多石油化工信息,宣傳國(guó)家石油化工政策,推廣石油化工企業(yè)品牌和產(chǎn)品,并不代表本網(wǎng)贊同其觀點(diǎn)和對(duì)其真實(shí)性負(fù)責(zé),在此我們謹(jǐn)向原作者和原媒體致以崇高敬意。如果您認(rèn)為本站文章及圖片侵犯了您的版權(quán),請(qǐng)與我們聯(lián)系,我們將第一時(shí)間刪除。